El impacto inmobiliario en la declaración de la renta

Como cada año, hay que presentar las ganancias de bienes inmuebles en la declaración de la Renta.

Revisa las claves para entender qué inmuebles declarar y cómo conseguir una mejor fiscalidad en las inversiones inmobiliarias:

¿Qué inmuebles declarar en la Renta?

La vivienda habitual no tributa en el IRPF , pero incluso cuando los inmuebles estén exentos, hay que incluirlos en la declaración de la renta.

La venta de vivienda, es una ganancia o pérdida patrimonial. En el caso de vivienda habitual, si la diferencia entre ingresos y gastos es positiva, la ganancia patrimonial puede estar total o parcialmente exenta, cuando se destine a la compra de otra vivienda habitual. Para los mayores de 65 años se encuentra exenta.

Cuando hay hipoteca sobre una vivienda adquirida antes de 2013, se puede aplicar una deducción del 15% de las cantidades aportadas para el pago de la hipoteca, con un límite anual de 9.040 euros.

En el caso de segunda residencia, se tienen que pagar impuestos ya que tributan por la imputación de rentas en la base general; del mismo modo que otras propiedades que no constituyen la residencia habitual, pero que no generan rentas ni están vinculados a actividades económicas, ni son indispensables para el desarrollo de explotaciones agrícolas, forestales o ganaderas . La imputación de rentas se hará en proporción al número de días que no haya estado alquilado.

El importe de la renta de las viviendas alquiladas, tributa en la base general como rendimiento del capital inmobiliario. El rendimiento neto obtenido, si el inmueble está destinado a vivienda, tiene una reducción del 60%.

Las plazas de garaje y los trasteros que se alquilan de forma conjunta con la vivienda, no generan imputación de rentas (deben pertenecer al mismo inmueble o urbanización y se pueden alquilar hasta 2 plazas junto con el piso). Pero, si se alquilan por separado, sí tributan en el IRPF, como cualquier otro inmueble, sin aplicarse la reducción del 60%.

Si no se alquilan, se aplica la imputación de rentas y cuando las plazas de garaje se alquilan por separado, también están sujetas al IVA.

Novedades tributarias 2022

Bono de alquiler de vivienda

Una de las novedades es el bono joven de alquiler, dotado con 250 euros mensuales, que hay que hacer constar en la declaración. En el IRPF se exige que las ayudas públicas que superen los 1.000 euros anuales, se declaren.

Si alguno de los beneficiarios cobra la cantidad máxima del bono joven durante más de cuatro meses, se produce esta obligación.

Gasto deducible por la Amortización del usufructo sobre un inmueble

El criterio de la Sentencia del Tribunal Supremo de 15 de septiembre de 2021 sobre el concepto del valor de adquisición de un bien inmueble adquirido a título lucrativo se aplica también al derecho de usufructo. El valor de adquisición incluye el valor del derecho según las normas del Impuesto sobre Sucesiones y Donaciones.

En el caso en el que se adquiera por herencia un usufructo vitalicio sobre un inmueble y el heredero lo arrienda. ¿Sobre qué valor se amortiza el derecho de usufructo?

En el supuesto de rendimientos derivados de la titularidad de un derecho o facultad de uso o disfrute de carácter vitalicio será deducible en concepto de amortización, con el límite de los rendimientos íntegros, el 3% de su valor de adquisición.

El valor de adquisición del usufructo está constituido por el valor del derecho según las normas del Impuesto sobre Sucesiones y Donaciones o su valor comprobado en estos gravámenes, el coste de las inversiones y mejoras efectuadas en el inmueble, así como los gastos y tributos inherentes a la adquisición, excluidos los intereses, que hubieran sido satisfechos por el usufructuario.

La amortización acumulada del usufructo a lo largo de su vida útil no podrá exceder del valor de adquisición.

Reducción de la bonificación aplicable a las entidades dedicadas al arrendamiento de viviendas en 2022

La Ley de PGE 2022 introduce una reducción de la bonificación de la que disfrutan las entidades acogidas al régimen especial de las entidades dedicadas al arrendamiento de vivienda (EDAV), que pasan del 85% actual al 40% a partir del 1 de enero de 2022.

Consulta otras novedades fiscales en 2022, como los nuevos valores de referencia y Plusvalía.

Cómo tributa la venta de la vivienda en la declaración del IRPF

La ganancia o pérdida patrimonial se calcula por la diferencia entre los valores de adquisición y enajenación de la vivienda.

Qué forma el valor de adquisición de vivienda

- El precio de adquisición.

- El coste de las inversiones y mejoras efectuadas en los bienes adquiridos. No se incluyen los gastos de conservación y reparación.

- Los gastos y tributos relativos a la adquisición:

- Comisiones de inmobiliarias u de otros agentes intervinientes en la operación de compra.

- Gastos de notaría y Registro relativas a la escritura de adquisición e incluso de concesión del préstamo hipotecario obtenido para dicha adquisición.

- Pago de impuestos tales como Transmisiones Patrimoniales y Actos Jurídicos Documentados o IVA.

- Otros gastos relativos a la constitución de la hipoteca del préstamo concedido para su adquisición. En ningún caso se computarán los intereses satisfechos por el préstamo.

- Cualquier otro gasto inherente a la adquisición, como los gastos de cancelación de hipoteca.

Qué forma el valor de transmisión

- El importe de venta del inmueble vendido.

- Los gastos y tributos inherentes a la transmisión se pueden deducir de ese importe, por ejemplo: comisiones inmobiliarias, gastos de notario y Registro, gastos de cancelación de hipoteca.

También pueden ser deducibles los gastos por adquisición de vivienda en el caso de que exista alguna deducción específica establecida por la Ley del Impuesto, como puede ser la deducción por adquisición de vivienda habitual estatal o las que existen en algunas Comunidades Autónomas.

Gastos deducibles

- Intereses y gastos de financiación. Si has comprado el inmueble con hipoteca, puedes incluir como gasto deducible los intereses pagados al banco (encontrarás este importe en el justificante del banco de cargo de cuota del préstamo, donde aparece separada la parte de devolución y los intereses).

- Gastos de reparación y mantenimiento del inmueble: sustitución de la caldera, pintado del piso, reparación del fontanero o electricista, etc. ¡Ojo! No son deducibles las mejoras que realicemos en el inmueble (las mejoras realizadas las amortizan).

- Seguro vivienda.

- Impuesto de bienes inmuebles.

- Cuotas de la comunidad de propietarios.

- Gastos de abogados por la gestión del contrato de alquiler y defensa jurídica.

- Gastos devengados por terceros, como servicios de administración o de vigilancia.

- Suministros: Luz, agua, teléfono, internet cuando las pague el propietario.

- Amortización del inmueble. El 3% anual del mayor de los siguientes importes:

- Valor Catastral de la construcción

- Valor de adquisición del inmueble (por cuanto compraste el piso más todos los gastos de la compra).

- Saldos de dudoso cobro. Cuando un inquilino no paga la renta y se ha reclamado la deuda, se puede considerar la deuda pendiente como un gasto deducible.

¿Conviene que el titular de los inmuebles sea una persona jurídica?

Para pequeños propietarios e inversores, suele ser habitual que figuren como titulares de los inmuebles, a nivel de persona física. En ese caso se tributa bajo el IRPF.

los rendimientos que generan son tuyos, mientras que, si operas a través de una SL, tú no eres el propietario de los inmuebles, sino únicamente tienes la propiedad de las acciones de la empresa, por lo que los rendimientos que generan los pisos son titularidad de la SL y, si quieres pasarlos a tu bolsillo personal, tendrás que fijarte una nómina o realizar un reparto de dividendos.

En el caso de elegir como titular a una ersona juríddica, como una Sociedad Limitada, se tributa por Impuesto de Sociedades, mientras que si compras los inmuebles quedarás sujeto al IRPF.

Las sociedades tienen más obligaciones formales, deben llevar una contabilidad detallada, liquidar el Impuesto de Sociedades y presentar una vez al año Cuentas Anuales ante el Registro Mercantil, mientras que la persona física tiene una gestión mucho más sencilla y reducida que se limita a presentar la declaración de IRPF.

- Los gastos que se pueden desgravar son prácticamente los mismos si operamos bajo un formato u otro.

- Las sociedades arrendadoras de viviendas que tienen más de 8 viviendas pueden tener acceso (cumpliendo una serie de requisitos difíciles de cumplir en muchas ocasiones) a una bonificación del 85% en Impuesto de Sociedades, así como beneficios en Impuesto de Patrimonio.

El coste fiscal de la vivienda destinada al alquiler

El principal beneficio fiscal que tienen los arrendadores se traduce en una reducción del 60% del rendimiento obtenido, es decir, se paga el 40% del rendimiento obtenido.

El requisito que se debe cumplir es que la vivienda alquilada constituya para el inquilino su residencia habitual.

La actividad de alquiler de viviendas está exenta de IVA, tanto para personas físicas como para sociedades.

No hay que incluir IVA en la mensualidad a los inquilinos, ni presentar declaraciones trimestrales ni cumplir determinadas obligaciones que otras actividades sí tienen. Y por lo tanto, no se pueden desgravar los importes de IVA.

El coste fiscal de un alquiler o del mantenimiento de una segunda vivienda en propiedad tiene especial incidencia en la tasa de rentabilidad de este tipo de inversión.

El arrendamiento de bienes inmuebles destinados a vivienda debe declararse en la renta del propietario, como rendimientos del capital inmobiliario. De los ingresos íntegros, pueden restarse todos los gastos necesarios para la obtención del alquiler, (tales como el IBI, seguros, gastos de escalera…).

Los intereses y gastos de financiación, junto con los de conservación y reparación, no pueden exceder conjuntamente, para cada inmueble, de los rendimientos íntegros obtenidos.

El exceso se puede deducir en los cuatro años siguientes con este mismo límite.

En el arrendamiento de una vivienda destinada al alquiler turístico, los gastos deducibles deberán prorratearse por el tiempo en que haya estado alquilada.

Mientras la vivienda se encuentre desocupada, no constituya la vivienda habitual de su propietario ni se halle afecta a una actividad económica, implicará para el mismo un rendimiento presunto que se gravará en su base general del IRPF por el 2% del valor catastral de la vivienda, o el 1,1%, si se trata de valores catastrales que hayan sido revisados en los últimos 10 años, sin que quepa la deducción de ningún gasto.

Consejos y Conferencia sobre Inmuebles y Declaración de la Renta

- La inversión en vivienda tiene muy buena fiscalidad.

- Las reparaciones y compras son deducibles, pero es necesario tener un documentro que lo justifique, como las facturas, con la dirección del piso alquilado.

- La amortización de la construcción, permite rebajar el coste de IRPF y no supone un desembolso de dinero.

- El contrato de alquiler debe especificar que esa vivienda constituye su residencia habitual, así aseguras que

- Hacienda no te ponga ninguna pega al aplicar la reducción del 60%.

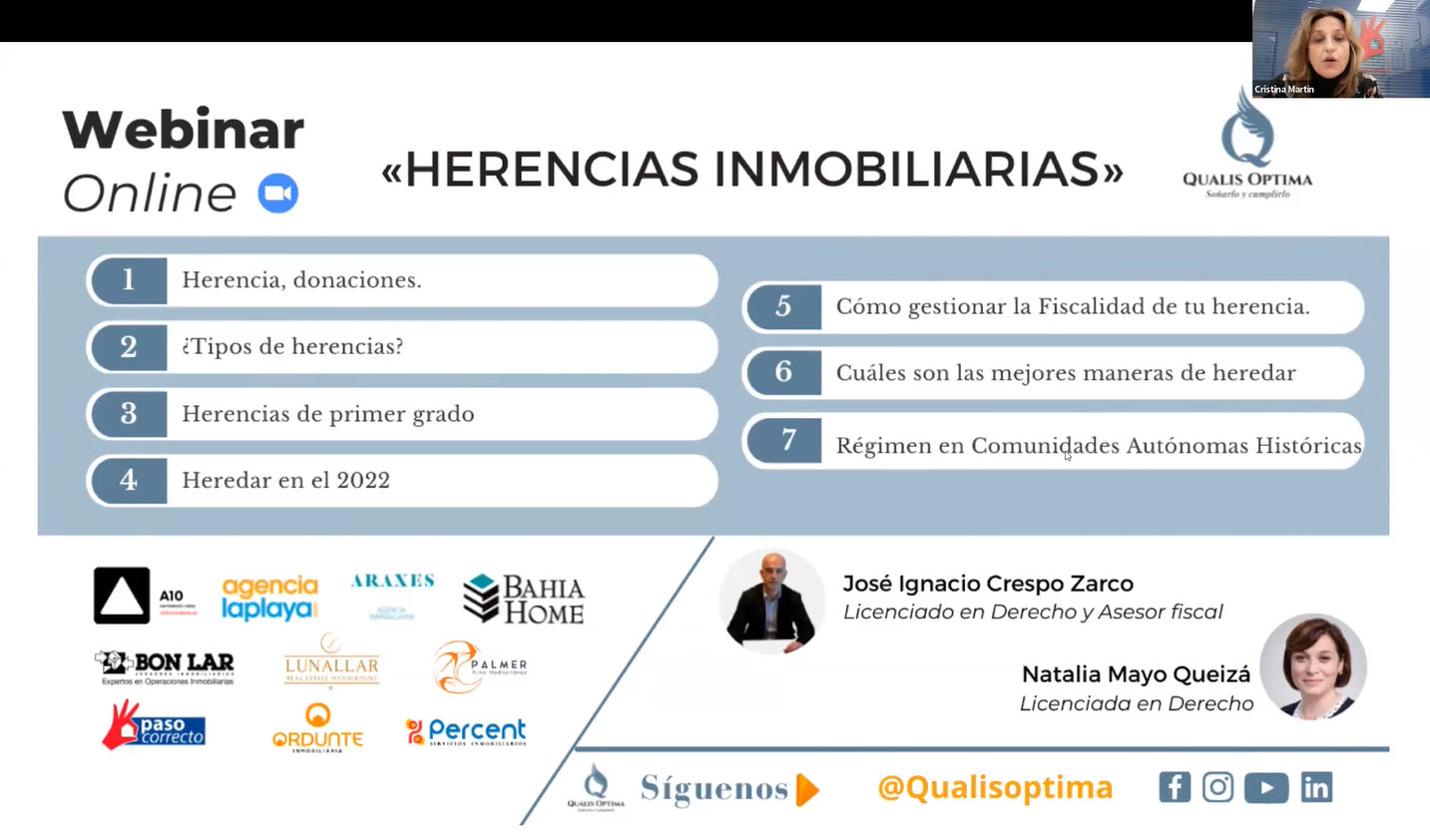

Conferencia QualisOptima: El impacto inmobiliario en la declaración de la renta

Si te interesa conocer con detalle las novedades fiscales y cómo gestionar las propiedades inmobiliarias, te recomendamos la Conferencia «El impacto inmobiliario en la declaración de la renta«, que ofrece QualisOptima a sus clientes y contactos, de inscripción gratuita:

Temario de la Conferencia:

- Imputación de Rentas inmobiliarias.

- Hecho Imponible

- Porcentajes de aplicación

- Calculo y rendimiento

- Rendimientos de Capital Inmobiliario

- Hecho Imponible

- Tipos de arrendamiento

- Ingresos por arrendamiento

- Gastos deducibles por arrendamiento.

- Cálculo del rendimiento

- Reducciones y bonificaciones.

- Ganancias y pérdidas patrimoniales derivadas de la transmisión del elemento.

- Hecho imponible.

- Gastos deducibles.

- Cálculo del rendimiento.

- Exención por reinversiones.

- Exenciones para mayores de 65 años.

- Compensación de pérdidas patrimoniales.

Socios de DEC, Asociación para el Desarrollo de la Experiencia de Cliente

Socios de DEC, Asociación para el Desarrollo de la Experiencia de Cliente